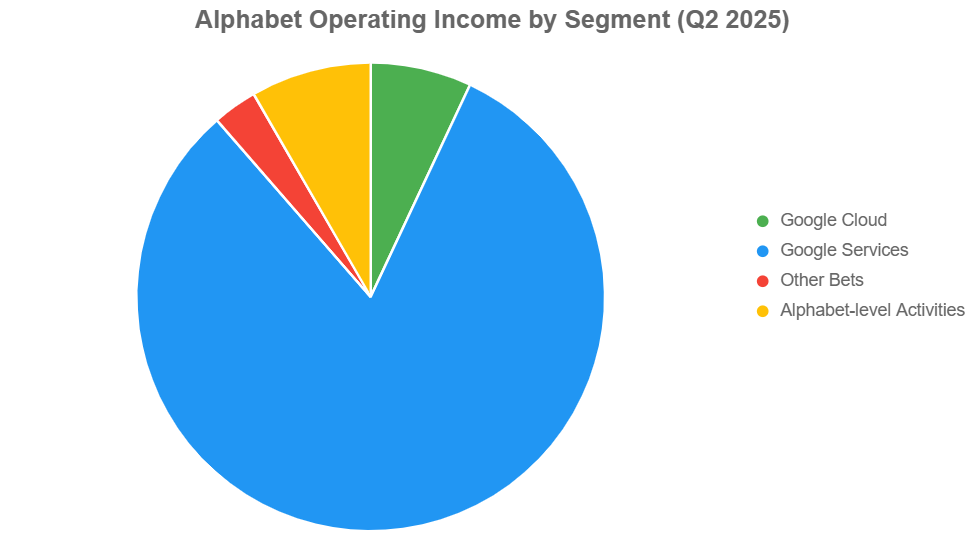

谷歌云经营利润占比分析(2025年Q2)

根据您提供的Alphabet公司财报数据(2025年第二季度,截至6月30日),以下是谷歌云(Google Cloud)经营利润占Alphabet总经营利润的占比分析。

数据摘要(单位:百万美元)

- 谷歌云经营利润:2,826

- Alphabet总经营利润:31,271

- 谷歌云经营利润占比: 计算:(2,826 / 31,271) × 100 = 9.04%

关键观察:

- 2025年Q2,谷歌云的经营利润占Alphabet总经营利润的9.04%。

- 相比之下,谷歌服务(Google Services)经营利润为33,063百万美元,占比约33,063 / 31,271 × 100 = 105.7%(因其他业务和Alphabet层面活动亏损抵消部分利润,总占比超过100%)。

- 谷歌云的利润贡献虽然低于谷歌服务,但其利润率(20.7%,由2,826 / 13,624计算)显示其盈利能力显著增强,反映AI和云服务需求的强劲增长。

回答您的问题:

- 谷歌云经营利润占比:2025年Q2,谷歌云经营利润占Alphabet总经营利润的9.04%。

补充说明:

- 如果您需要比较2024年Q2的占比(2024年Q2谷歌云经营利润1,172百万美元,总经营利润27,425百万美元,占比1,172 / 27,425 × 100 ≈ 4.27%),可看出谷歌云利润贡献增长显著。

- 若需可视化谷歌云与其他业务的利润占比,或与其他云服务商(如阿里云、腾讯云)对比,请确认是否需要生成图表或进一步分析。

图表(可选):

如果您希望可视化2025年Q2各业务板块的经营利润占比,我可以生成一个饼图。请确认是否需要以下图表: